Le Distressed M&A (Mergers and Acquisitions), ou fusions et acquisitions en situation de détresse, fait référence aux transactions impliquant des entreprises qui sont en difficulté financière ou opérationnelle. Ces entreprises peuvent être en procédure judiciaire, en sous-performance significative ou proches de l’insolvabilité.

Distressed M&A : Comment vendre le bon grain, et laisser tomber l'ivraie.

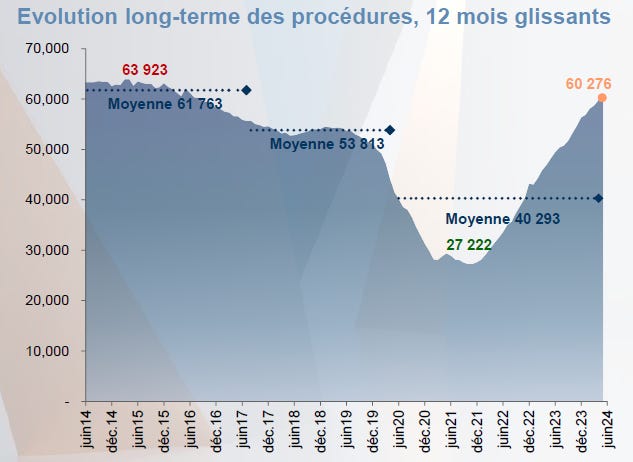

Dans un contexte, où nous constatons une augmentation des procédures en France (comme le montre la figure ci-dessous), il nous est apparu intéressant de vous en dire plus, sur notre méthode pour vendre une entreprise « distressed ».

Source : Baromètre mensuel des procédures collectives en France – juin 2024

Au cours des dernières années, nous avons accompagné des entreprises sous-performantes, qu’il s’agisse de sociétés technologiques ou de services. De ces récentes opérations de cession, nous avons tiré plusieurs enseignements. Voici la méthodologie à suivre pour réussir une opération de cession d’une entreprise en procédure ou sous-performante.

Les 9 étapes clefs :

Identifier les segments performants dans votre entreprise (“on voit le verre à moitié plein !”)

La première étape consiste à examiner en profondeur la structure des revenus de l’entreprise. Il est crucial de mener une analyse détaillée afin d’identifier les segments d’offres ou de clients affichant une croissance et présentant une profondeur de marché significative.

Ces segments à forte croissance sont essentiels pour attirer des acheteurs potentiels (nous les nommons les segments “Actifs”). Nous considérerons les segments en décroissance comme un héritage historique à ne pas développer (nous les nommons segment “Legacy”).

Illustrer que ces Segments Actifs ont un marché profond et des clients (“on n’est pas tout seul à performer ! ”)

Une fois ces segments identifiés, il est impératif de donner des preuves de notre performance. Il convient de présenter de manière claire et structurée la configuration du marché ciblé.

Illustrez cette présentation par des exemples concrets de gains récents de clients et des stratégies employées pour les acquérir, ainsi que pour obtenir des gains de chiffre d’affaires (montrer la LTV sur les clients appartenant aux segments “Actifs”). Les témoignages de clients peuvent également renforcer la crédibilité de ces segments.

Corriger la Structure des Coûts et Établir un Plateau de Croissance (“on est prêt à reprendre des couleurs ! ”)

L’analyse de la structure des coûts constitue une étape cruciale. Identifiez les coûts à optimiser et évaluez l’impact potentiel de ces ajustements sur le compte de résultat.

Présentez un plan de croissance sain et durable, en mettant en avant les mesures concrètes prises pour réduire les dépenses inefficaces et réallouer les ressources vers des activités génératrices de valeur. Ne soyez pas trop optimisé sur la génération de profit, à très court terme ; on n’aura un mal fou à croire en ces hypothèses.

Dynamiser Votre Gain Clients Durant le Processus (“on reste actif, et ça donne des bons résultats ! ”)

Restez attentif aux gains de clients sur les segments Actifs, afin de démontrer la vitalité et le potentiel de croissance de votre entreprise. Pour ce faire, établissez un plan d’action commerciale clair.

En parallèle, mettez en avant les bonnes nouvelles et les succès récents de votre entreprise, incluant la signature de nouveaux contrats, des partenariats stratégiques ou des lancements de produits réussis.

Sélectionner les Acheteurs Appropriés (“On identifie les acquéreurs les plus concernés et concentrés ! ”)

La sélection des acheteurs potentiels revêt une importance capitale. Il est essentiel de cibler des acheteurs capables de réagir promptement et disposant d’une expertise en acquisition de société, notamment ceux accompagnés par des fonds d’investissement ou ayant l’habitude de réaliser des acquisitions.

Une négociation efficace ne se concentre pas uniquement sur le prix, mais aussi sur la durée des négociations et les garanties offertes. Ces deux derniers aspects sont particulièrement cruciaux dans le cadre des transactions de distressed M&A.

Discuter Autour de Synergies Immédiates (“On parle que de concrets et d’immédiat avec les acquéreurs ! ”)

Il est essentiel de trouver des synergies simples avec l’acquéreur pour maximiser l’attrait de l’opportunité. En vous positionnant comme une opportunité accessible, vous pouvez mettre en avant des synergies géographiques et d’offres.

Par exemple, si votre entreprise est implantée dans une région où l’acquéreur n’a pas encore de présence significative, cela peut ouvrir de nouvelles perspectives de marché et de croissance (synergie géographique).

De même, si l’acquéreur possède une clientèle similaire, l’ajout de vos produits ou services peut enrichir son portefeuille, augmentant ainsi la satisfaction et la fidélité des clients (synergie de même client).

Négocier avec Transparence Sélective (“On se montre clair et on n’est pas là pour se tirer une balle dans le pied ! ”)

Adoptez une approche de transparence sélective lors des négociations. Il est important d’être honnête quant à l’historique de l’entreprise, mais il convient de mettre l’accent sur les aspects performants et les initiatives d’amélioration en cours.

Il est préférable de minimiser la présentation des segments en déclin.

Ne pas Transmettre les Passifs Indésirables (“On la joue fair, on ne transmet pas le mauvais grain à notre nouveau partenaire ! ”)

Il est essentiel de veiller à ne pas transmettre les passifs trop historiques à l’acquéreur. Les acquéreurs ne peuvent pas toujours gérer des passifs que vous-même n’avez pu surmonter.

Prévoyez de céder le fonds de commerce par exemple, qui servira à financer le mauvais passif.

Établir Votre Budget pour la Transaction et Préparer Votre Effort (“on reste conscient que ça va être sport!”)

Lors de la préparation d’une transaction de distressed M&A, il est essentiel d’établir un budget détaillé pour la transaction et de préparer un effort financier conséquent.

Commencez par définir clairement les coûts associés à chaque étape de la transaction, y compris les frais juridiques, les honoraires des conseillers financiers, les coûts de due diligence et les éventuels frais de restructuration post-acquisition.

Ne négligez pas également les coûts cachés à cette opération, car vous aurez à restructurer l’organisation, négocier des termes avec les banques et répondre aux questions des acquéreurs.

En synthèse:

Nos équipes déploient souvent cette méthodologie pour le cadre de clients possédant des unités en difficulté.

Pour toute précision, n’hésitez pas à contacter loic.gach@outmatch.fr

Derniers articles:

Moments clés lors du processus de cession de l'entreprise.

M&A

Comment gérer au mieux la cession d'une entreprise.

Communiquer sur les Jeux Olympiques sans embûches.

Disputes

Les enseignements de l'affaire Prime Hydratation c. Comité Olympique Américain.

Distressed M&A : Comment vendre le bon grain, et laisser tomber l'ivraie.

M&A

Les bases du distressed M&A : comment bien vendre dans la difficulté ?